なぜ動いた?変動理由を詳しく解説

12月8日発表「米国雇用統計」

| 失業率 | 非農業部門 雇用者数 |

|

|---|---|---|

| 予想 | 4.1% | +20.0万人 |

| 結果 | 4.1% | +22.8万人 |

| 乖離 | 0.0% | +2.8万人 |

- 結果は速報値です。

詳しい解説

1. 発表前

先月の雇用統計発表後、最初の取引となった11月6日の東京市場で、米ドル/円は5、7月の高値を上抜け115円に迫る場面も見られたが、これが月間の高値となり、その後は月末まで大きな戻りもなく下げ続けることとなった。特に月後半は、米ドル/円同様に下げた日経平均株価が、戻り歩調を鮮明にするのとは対照的であった。「12月の本決算を前に海外ヘッジファンドのポジション調整」との解説も聞かれたが、次回FOMC(12月12-13日)での利上げが確実と見られる中で、月を通じて米長期金利が横ばい推移となったことが、ドルの手仕舞い売りの要因となったと思われる。また、5月同様、再び『ロシアゲート』疑惑*1がドル下落の契機(17日)となる場面も見られた。しかしながら、28日の「北朝鮮によるミサイル発射」との報道にもさほど反応せず、111円台を守ると、「米税制改革法案が上院で可決」報道には大きく反応して、112円台を回復。12月に入ると11月とは反対に米ドル/円は強含み推移となり、113円半ばで指標の発表を迎えることとなった。事前予想は、「失業率」が4.1%(前月4.1%)、「非農業部門雇用者数」が+200千人(前月+261千人)、「平均時給」が+0.3%(前月+0.0%)であった。

- *1 昨年の米大統領選でのトランプ陣営とロシアとの不透明な関係があるという疑惑。17日のウォール・ストリート・ジャーナル紙が「モラー特別検査官のチームがトランプ陣営に対し、一連のロシア関連キーワードを含む、陣営幹部十数人の文書や電子メールを提出するよう求める召喚状を10月半ばに出していた」と報道。

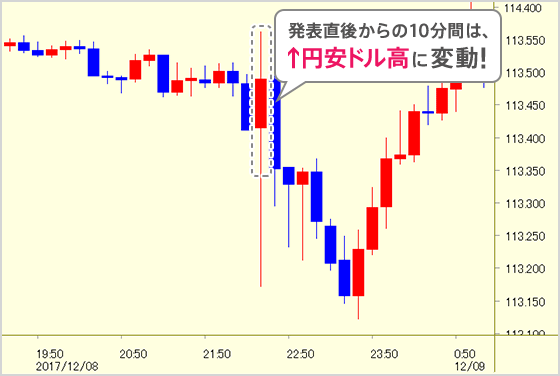

2. 発表直後

11月「失業率」は前月と変わらず4.1%。「非農業部門雇用者数」は、事前予想を上回る前月比+228千人(9・10月分は合わせて3千人上方修正)と堅調な内容。一方、「平均時給」は前月比+0.2%と事前予想を下回り、過去分も下方修正された。

「失業率」、「非農業部門雇用者数」ともに好調な結果であったが、市場参加者は、事前予想を下回る「平均時給」にまず反応し、米ドル/円は113円20銭台へと下落した。ただ「平均時給」もそれほど弱いわけではなく、すぐに反転上昇に転じ、発表前の水準である113円50銭台を回復した。

しかし、ここから米長期金利(10年国債利回り)の低下に合わせてつれ安となり、本日安値となる113円10銭台まで下落。ドル売り一巡後は徐々に戻す展開となり、日付が変わる頃には、113円30銭台での取引となった。

3. NYK Closeまで

雇用統計を好感して米株が上昇する中で、米長期金利と米ドル/円はじわじわと上昇。ニューヨーク時間午後には、再び指標発表後の高値を上回る場面も見られたが、結局、113円50銭前後と本日の高値圏でクローズとなった。米長期金利(10年国債利回り)は2.38%に上昇。ニューヨークダウは24,329ドル(前日比+117ドル)に上昇して取引終了となった。

4. 「米ドル/円がいったん下落後に上昇したのはなぜ」

- 3日前につけた直近安値(112円00銭)から1円以上上昇し、指標発表前の東京・欧州市場でもドルは堅調に推移していたことから、利食い売りが出やすいタイミングであったと思われる。

- 実際、米長期金利の低下に合わせて一時米ドル/円は下落したが、指標の内容は堅調さを示しておりドル売りは続かず、ドルの買戻しが相場を後押ししたものと考える。

5. 当面の見通し

- (Ⅰ)12月雇用統計

11月の「非農業部門雇用者数」は、幅広い業種で拡大している。過去3ヶ月の平均は+170千人と、12ヶ月平均並みとなり、夏に2度襲ったハリケーンの影響は解消された。今後も+200千人/月ペースでの増加が見込まれよう。

一方、今月も事前予想を下回った「平均時給」であるが、予想値が高すぎた感がある。また、民間平均時給及び民間総賃金の前年比は10月より上昇しており、力強いものではないが、悲観する内容でもないであろう。 - (Ⅱ)米ドル/円動向

2017年の米ドル/円相場の安値は、4月(108円14銭)、6月(108円83銭)、9月(107円32銭)と三度にわたって110円を下回る水準で跳ね返され、107~108円が大きな抵抗となっている。同水準は、本邦資本筋の今年度の外債投資手当て用のドル買いが控えている、といわれたところであったが、相応の実弾(ドル買い)が出たのであろう。今年は、日銀がマイナス金利政策を採用した昨年に比して、年央までのドル下げは緩やかなものであったが、貿易収支が赤字から黒字に転じた2015~16年と、黒字幅が縮小した2016~17年の需給の差が影響していると思われる*2。

- *2 貿易・経常収支の為替相場への影響は、通常半年~1年のラグ(時間的なずれ)がある。

昨年比で縮小したとはいえ、大幅な黒字は、2018年も米ドル/円相場の円高要因の一つとなることは間違いない。しかし、同様の実需による需給要因として、来年は米国側の要因を考慮する必要がある。それは『レパトリ減税』と呼ばれるもので、米国企業が海外に保有する資金や、海外で発生した利益を米国に還流させる際に課する税金を引き下げることで、海外から米国への資金還流が促進され、設備投資等の国内活動が活発化(結果として税収拡大)が期待されるものである。今回のトランプ政権による税制改革法案では、現在の35%を14.0%(下院案)~14.5%(上院案)に引き下げる内容となっている。これによるドル買い需要がどの程度となるかの試算はまだ出されていないが、巨額の米国貿易赤字(ドル安要因)を打ち消す需要(ドル買い要因)となるだろう。事実、2004年に1年間の時限措置として、本国投資法(Homeland Investment Act)が制定され、税率を5.25%に引き下げた際には、約3,000億ドルが還流され、米ドル/円相場は翌年約13%も上昇する結果となった。ただし、今回は恒久措置であることや、税率の引き下げ幅が前回よりも小さいこと、また最近では海外資産の多くがドル建てとなっていることから、前回と同様の効果が表れるとは限らない。

日銀の黒田総裁は、11月13日にスイスで行われた講演で、低金利の継続が金融仲介機能に与える影響について、『リバーサル・レート*3』という言葉を用いて説明した。これは、10月から新たに政策委員に就任し、執行部に追加緩和の提案を行っている片岡委員の考えに対して、追加緩和の難しさを述べたものと思われるが、市場の一部に早期の金利政策修正(出口政策)に関する思惑をもたらしたため、その後の講演では『リバーサル・レート』への言及は封印されている。実際、2%の物価目標達成時期の先送りを続ける状況下で、総裁が述べる通り、量的・質的金融緩和からの出口政策は時期尚早ではあるが、筆者は徐々に日銀(黒田総裁)が地ならしを行い、市場の反応を試しているのではないか、また市場参加者もそれに備えつつある、と考えている。もちろん、本邦長期金利の上昇は、中期的な円高要因である。

- *3 米国プリンストン大学のBrunnermeier教授が考案した概念で、金利がある一定水準を下回ると、かえって貸出など金融仲介機能に悪影響を与えるとの議論。黒田総裁は、「金利を下げすぎると、預貸金利ざやの縮小を通じて銀行部門の自己資本制約がタイト化し、金融仲介機能が阻害されるため、かえって金融緩和の効果が反転(reverse)する可能性があるという考え方」と説明。

前述の通り、110円を大きく割り込む可能性は後退し、再び114円半ばを上抜ける際には、年初の高値である118円に向けての相場が始まるものと考えている。その契機となるか、12月12-13日に開催されるFOMC(米連邦公開市場委員会)が注目される。特に2018年の政策金利見通し(いわゆるドット)である。9月時点では中央値は年3回(計0.75%)であったが、今回年4回(計1.00%)となるかが焦点であろう。後者となった場合には、低位安定している米長期金利にも、少なからず影響が出るものと思われる。今月は予想レンジをやや広めとしておきたい。

- 予想レンジ:

- 111円00銭~117円00銭(向こう1ヶ月程度)

108円~120円(向こう半年程度)

- ※当内容は2017年12月12日現在の見解です。

- 執筆者:

- 株式会社じぶん銀行 ALM部長 島本薫