8月5日米国雇用統計はどうだった?

Q. 発表後の米ドル/円の動きについて

市場予想を大きく上回る「非農業部門雇用者数」の結果を受け、米ドル/円相場は101円近辺から101円半ばへ急伸しました。その後戻り売りに101円20銭程度へ押されるも、じりじりと102円台へ上昇しました。

| 失業率 | 非農業部門 雇用者数 |

|

|---|---|---|

| 予想 | 4.8% | +18.0万人 |

| 結果 | 4.9% | +25.5万人 |

| 乖離 | +0.1% | +7.5万人 |

- 結果は速報値です。

Q. 今後の米ドル/円はどう動く?

- 次回の米国雇用統計(9月2日21:30発表予定)

-

7月「失業率」は予想を小幅に下回ったものの、「労働参加率」が上昇する中での横ばいであり悪くありません。また、2ヶ月連続で「非農業部門雇用者数」が25万人越えとなったことで、5月分が異常値であったことが確認されました。雇用が今後大きく減速していくことは回避されたと思われます。

- 米ドル/円の動向

-

今回の強い米雇用統計の結果を受け、年内の米利上げの可能性が再燃し、米長期金利も上昇したものの、EU離脱を問う英国国民投票後に大幅に低下した分を埋めるには至っていません。市場参加者の多くは、利上げはあと1回で2017年末までに複数回の利上げを見込んでおらず、今のところ米長期金利が大幅に上昇していく可能性は低いでしょう。

また、FRB(米連邦準備制度)は、潜在成長率並みの成長に必要な実質金利(名目〈表面〉金利からインフレ率〈または通貨価値の低下分〉を引いた金利)はゼロパーセントに近いと分析していると見られ、米長期金利動向の観点からは、米ドル/円相場は円高方向に進む可能性が優勢だと思われます。2016年のトレンドであるドル安・円高地合いが大きく変化することはないと考えますが、2つの点について注意が必要です。①米国の景況感、インフレ期待が大きく好転し、複数回の利上げの可能性が浮上すること。②次回の日銀政策金利決定会合での『総括的な検証』により、現在の金融緩和路線が継続され、量・質・金利での追加緩和が強化される(実際の緩和は9月以降となる場合もある)ことです。

向こう1ヶ月程度の米ドル/円相場は、夏休みで市場参加者が減る中で、レンジ内推移(予想レンジ:100円~104円)を予想します。100円を大きく割り込む局面は、米大統領選が近づくまでは考えにくく、一方でドルの上値も本邦実需筋の売り注文で限定的となるでしょう。

- ※当内容は、2016年8月10日時点の見解です。

米国7月雇用統計発表(8月5日21:30)前後の為替動向について

1. 発表前

「非農業部門雇用者数」の大幅増加により失速を回避した、前月の米雇用統計発表後に行われた米FOMC(連邦公開市場委員会:7月26-27日開催)声明文では、Brexit(英国のEU離脱)に対する懸念はほとんど意識する必要がないとの判断が示され、前回と比べ悲観的な文言が修正された。一方、低いインフレ率への不満や、利上げは緩やかなペースで、という部分は据え置かれた。英国国民投票でEU離脱派が勝利後、安全資産への資金シフトの動きで急速に低下した米国長期金利が、大きく戻ることのない中で発表された7月米雇用統計は、「非農業部門雇用者数」よりも「平均時給」が伸びるかが注目された。事前予想は、「失業率」が4.8%(前月4.9%)、「非農業部門雇用者数」が+180千人(前月+287千人)、「平均時給」が+0.2%(前月+0.1%)であった。

与党の圧勝に終わった参議選挙後、米ドル/円相場は、財政政策と金融政策を合わせたヘリコプターマネー(ヘリマネ)への思惑で動意づいた。ヘリマネを提唱するバーナンキ前FRB議長と黒田日銀総裁、安倍総理の会談が行われると、101円台で推移していた米ドル/円は105円台へと上昇。「経済対策の事業規模が20兆円超に拡大」と報道された7月21日には一時107円台半ばまで急騰した。しかしながらヘリマネ導入に否定的な黒田総裁コメントを受け米ドル/円は105円台へ反落。29日の日銀政策決定会合で追加緩和策がETFの買入枠拡大に留まると、積極的な緩和を期待していた市場参加者から失望のドル売りが殺到。一時100円台半ばで急落し101円近辺で指標の発表を迎えた。

2. 発表直後

7月「失業率」は前月と変わらず4.9%。「非農業部門雇用者数」は事前予想を大きく上回る前月比+255千人となり、5・6月分も18千人上方修正された。注目された「平均時給」は+0.3%と事前予想を上回った。

事前予想を大きく上回る「非農業部門雇用者数」を受け、米ドル/円は101円近辺から101円半ばへ急伸。戻り売りに101円20銭程度へ押されるも、米長期金利が上昇する中、じりじりと上昇し、102円台へ上昇した。

3. NYK Closeまで

日付が変わる頃に101円後半に軟化する場面も見られたが、米長期金利が終日上昇基調をたどったことから、米ドル/円は大きく売り込まれることなく、その後は同水準でしっかりと推移して101円80銭辺りでClose。米長期金利(10年債利回り)は、1.6%にわずかに届かなかったが1.59%へ上昇。ニューヨークダウは200ドル近く上昇し、18,500ドル台を回復してCloseとなった。

4. 「米ドル/円が上昇したのはなぜ」

- 前月と同様、「非農業部門雇用者数」が+255千人と事前予想(+180千人)を大きく上回ったことに加え、注目された「平均時給」も堅調な結果となったことに反応し、発表前に水準から1円近く上昇した。

- しかしながら、今回の結果を受けて米利上げが9月に実施される可能性が高まったとの見方は少ないことや、前週末の日銀政策金利決定会合で米ドル/円が急落した後だけに、ドルの上値を積極的に買い進む向きもなく、小幅な上昇に留まった。

5. 当面の見通し

- ①8月雇用統計

7月「失業率」は、予想を小幅に下回ったものの、労働参加率が上昇する中での横ばいであり、悪くないもの。2ヶ月連続で「非農業部門雇用者数」が250千人越えとなったことで、5月分(+11千人)が異常値であったことが確認された。雇用が今後大きく減速していくことは回避されたと思われる。

- ②米ドル/円動向

6月の本邦貿易収支は6,928億円の黒字となり、半期ベースでは2010年下半期以来、11半期振りに黒字に転換した。単月の貿易赤字額が前年対比で縮小することがトレンドとなったのは、2014年後半からであり、米ドル/円相場はその1年後の2015年6月に125円台でピークをつけた。2016年に入り、単月での貿易収黒字化が定着しつつあり、貿易の需給で見ると、米ドル/円相場は2017年も円高推移が継続するであろう。

米ドル/円相場のもう一つの変動要因である、日米金利差はどうであろうか。7月29日に開催された日銀政策金利決定会合では、大方の見方に反して追加緩和は見送られ(ETF買入れ額は増額)、黒田総裁は、2%の「物価安定目標」をできるだけ早期に実現する観点から、次回(9月20-21日)の会合において、政策効果について『総括的な検証』を行うことの準備を指示した。本邦長期金利(10年債利回り)は、追加緩和見送りへの失望感から発表直後から上昇(価格は下落)。『総括的な検証』が現在の量的・質金融緩和を終了させるのでは、との思惑もあり、一時4ヶ月振りの水準までマイナス幅を縮めた。これにより、日米金利差は大幅に縮小し、米ドル/円相場は一気に5円弱円高に進むこととなった。

一方、今回の強い米雇用統計の結果を受け、年内の米利上げの可能性が再燃し、米長期金利も上昇したものの、EU離脱を問う英国国民投票後に大幅に低下した分を埋めるには至っていない。また市場参加者の多くは、利上げはあと1回で2017年末までに複数回の利上げを見込んでおらず、今のところ米長期金利が大幅に上昇していく可能性は低い。

また、FRB(米連邦準備制度)は、潜在成長率並みの成長に必要な実質金利(名目〈表面〉金利からインフレ率〈または通貨価値の低下分〉を引いた金利)はゼロパーセントに近いと分析していると見られ、米長期金利動向の観点からは、米ドル/円相場は円高方向に進む可能性が優勢であろう。3番目として、本邦輸出企業のドル売り動向はどうだろうか。4月以降に何度か訪れた円安局面で確実にドル売り予約を進めていると思われるが、実勢レートは6月日銀短観で示された想定為替レート(2016年上半期111円46銭、下半期111円36銭)から、大きく下方乖離している。また、先日決算見通しを下方修正したトヨタ自動車が、想定為替レートを102円に引き下げたことから、103円以上では相応の売り注文が並ぶことが想定される。

上述の通り、2016年のトレンドであるドル安・円高地合いが大きく変化することはないと考えるが、2つの点について注意が必要であろう。①米国の景況感、インフレ期待が大きく好転し、複数回の利上げ可能性が浮上すること。②次回の日銀政策金利決定会合での『総括的な検証』により、現在の金融緩和路線が継続され、量・質・金利での追加緩和が強化される(実際の緩和は9月以降となる場合もある)ことである。

向こう1ヶ月程度の米ドル/円相場は、夏休みで市場参加者が減る中で、レンジ内推移を予想する。100円を大きく割り込む局面は、米大統領選が近づくまでは考えにくく、一方でドルの上値も本邦実需筋の売り注文で限定的となろう。予想レンジ:100円~104円

- ※当内容は2016年8月10日現在の見解です。

執筆者:株式会社じぶん銀行 ALM部長 島本薫

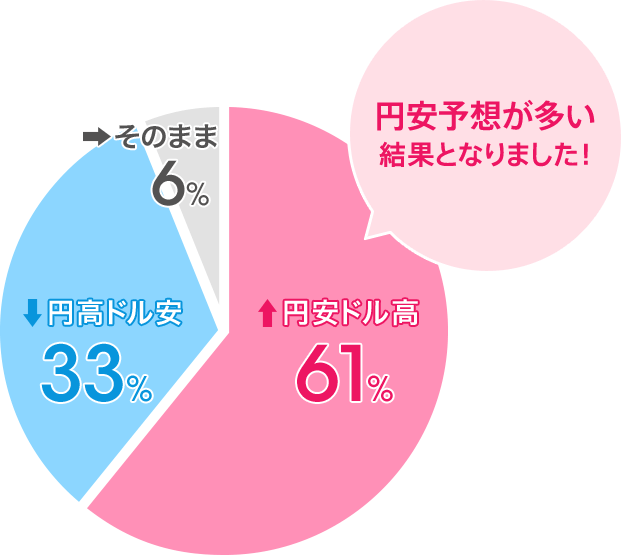

予想

8月5日米国雇用統計発表後の米ドル/円為替相場はどうなると思いますか?

- ※募集期間 2016年7月21日(木)~7月26日(火)

「↑円安ドル高」と予想した方のご意見

米国の雇用情勢は、引続き良好という結果がでて、円安に振れると思います。ただ、大きく動くことはなく上値は限定的かと。

もちもち

30代 女性

アメリカ経済が堅調と捉えたため。

クリコ

50代 男性

「↓円高ドル安」と予想した方のご意見

オリンピックも始まりますが混乱の中始まります! より安全な円が買われドルは少し売りに出されると思います。

ホワイトキャッスル

50代 男性

前回に反して雇用統計の結果が悪く、円買いが進む(円高になる)のではないでしょうか。また、ここ最近は円安に動いてるので、反動で円高に動くかと。

お昼寝最高

30代 男性

「→そのまま」と予想した方のご意見

共和党の候補がトランプ氏になったため、不安があるので雇用は改善しない。

セロリ

50代 女性

7月下旬のFOMCや日銀金融政策決定会合で為替変動の材料は出し尽くされ、雇用統計では特にサプライズはないのでは?

ほの

30代 女性